※この記事には一部PRが含まれます。

法人経営者や個人事業主の経費決済におすすめなのが、「法人用クレジットカード・法人カード」です。

法人カードの記事は数多くありますが、店舗経営者が「実務でどれを選べばいいか」まで判断できる情報はほとんどありません。

本記事は店舗経営者がクレジットカードを新たに作成する際に、どのクレジットカードを作成すべきかをブランドごとに比較しています。

飲食店・美容サロン・小売店など ―

日々キャッシュが動く“現場のビジネス”を前提に、用途・審査難度・実務価値の3軸で整理し直したうえで、2025年11月時点で導入価値のある法人カード10枚を厳選して解説します。

- 三井住友ビジネスオーナーズ(一般 /ゴールド)

- JCB Biz ONE(一般 /ゴールド)

- UPSIDER

- freee Mastercard ワイド

- Airカード

- バクラクビジネスカード

- 楽天ビジネスカード

- ライフカード ビジネスライトプラス

- Amex Business(Green/Gold/Platinum)

- セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

上記10枚のクレジットカードについて、以下で詳しく解説します。

法人カードにどういった種類のカードがあるか分からないといった方は、ぜひ参考にしてください。

「どのカードが自社に合うかわからない…」という方は、読み進める前に一度ご相談ください。

\まずは無料でご相談!/

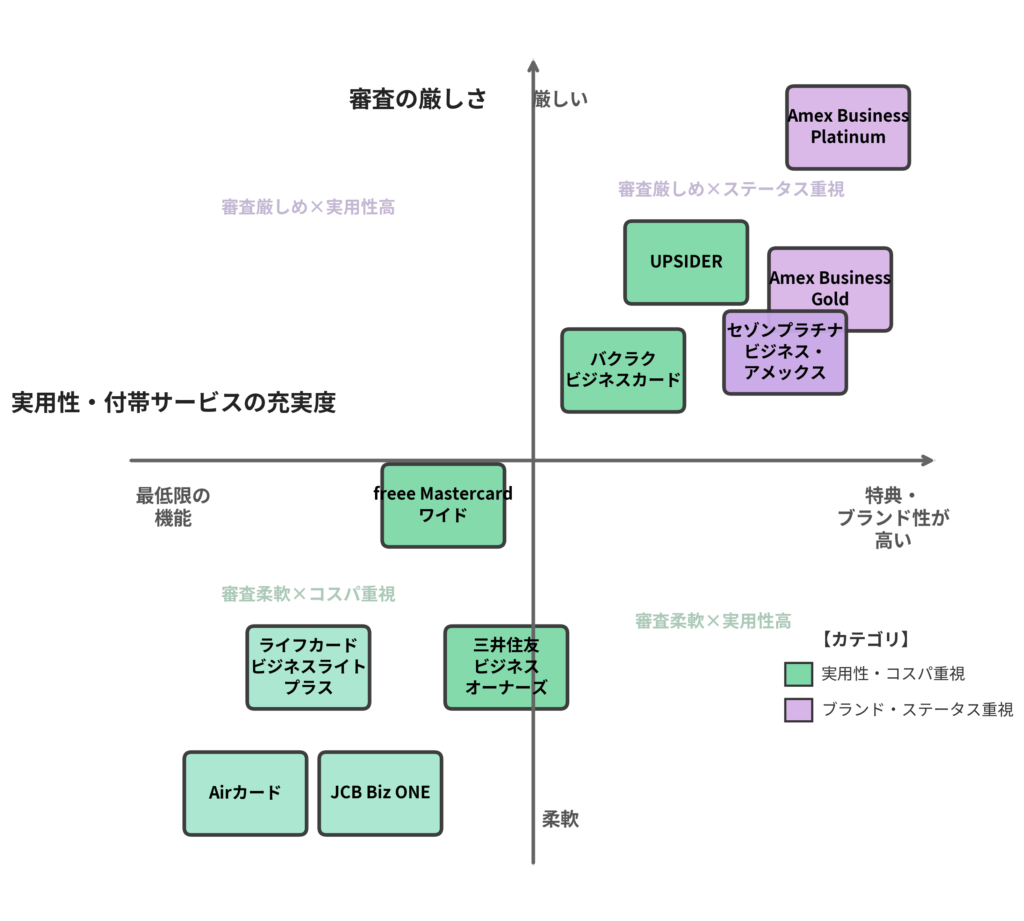

ビジネスカード・法人カードのポジショニングマップ

自社の立ち位置がわからない場合は、現在の利用状況をお知らせください。

当社が無料で“マップ診断”を行い、最適カードをご提案します。

\まずは無料でご相談!/

用途別早見表

| 用途・目的 | おすすめカード | 主な理由・特徴(要点) |

|---|---|---|

| ① 起業・開業したばかりでまず1枚持ちたい | 🟢 三井住友ビジネスオーナーズ(一般) 🟢 JCB Biz ONE(一般) | 年会費無料・即時発行可・登記簿不要。開業届だけでも可。経理初心者でも使いやすい。 |

| ② 個人事業主・小規模経営でコスパ重視 | 🟢 ライフカード ビジネスライトプラス 🟢 バクラクビジネスカード | 永年無料×0.5〜1.5%還元。固定費を抑えつつポイント獲得。審査も柔軟。 |

| ③ 飲食店・美容室など、日常決済の多い店舗経営者 | 🟢 Airカード 🟢 freee Mastercard ワイド | 高還元(1.5%)+freeeや弥生会計と連携。経費処理を自動化。複数スタッフ運用にも対応。 |

| ④ スタートアップ・IT企業など成長志向型法人 | 🟢 UPSIDERカード 🟢 バクラクビジネスカード | 利用限度額が大きく、明細連携や経理自動化に強い。資金繰りの安定化に向く。 |

| ⑤ 楽天経済圏(EC・通販・マーケ事業者) | 🟢 楽天ビジネスカード | 楽天市場・広告・トラベルなどとの相性抜群。楽天ポイントでの経費還元効果が高い。 |

| ⑥ 出張・接待が多いオーナー/管理職層 | 🟣 セゾンプラチナ・ビジネス・アメックス 🟣 Amex Business ゴールド/プラチナ | ラウンジ・ホテル優待・プライオリティパス付帯。マイル・招待日和など接待向け特典多数。 |

| ⑦ ステータス・信用重視の法人 | 🟣 アメリカン・エキスプレス・ビジネス(プラチナ) 🟣 セゾンプラチナ・ビジネス・アメックス | 信用・ブランド・付帯保険を重視する層に最適。外資・金融・士業などに多い選択肢。 |

| ⑧ 経理業務の自動化・バックオフィス効率化 | 🟢 freee Mastercard ワイド 🟢 バクラクビジネスカード | 明細自動連携・証憑マッチング対応。仕訳作業を削減できる。 |

| ⑨ 従業員用カードを大量発行したい(多店舗・多拠点運営) | 🟢 freee Mastercard ワイド | 999枚まで発行可。ETCカードも同数対応。経費精算を一括で可視化。 |

| ⑩ 法人格あり・大口決済・高額経費処理 | 🟢 UPSIDERカード | 最大10億円限度額対応。広告・仕入れ・クラウド費用など高額決済に耐える。 |

「複数の選択肢があるけど決めきれない」場合は、お気軽にご相談ください。

ご要望をお伺いし、最適なカードをご提案します。

\まずは無料でご相談!/

カード別詳細解説

① 三井住友カード ビジネスオーナーズ(一般/ゴールド)

| 項目 | 概要 |

|---|---|

| 年会費 | 一般:永年無料/ゴールド:5,500円(税込・初年度無料、年間100万円利用で翌年度無料) |

| ポイント還元率 | 通常0.5%(200円=1P)、条件達成で最大1.5%(+2.5倍特典あり) |

| 国際ブランド | Visa/Mastercard |

| 発行スピード | 最短3営業日で審査・発行、1週間前後で到着 |

| 会計ソフト連携 | Money Forward クラウド・freee等とCSV出力で連携可(公式明記) |

| 追加カード数 | 最大20枚(従業員カード年会費無料) |

| 個人事業主対応可否 | 〇(個人事業主・法人代表者どちらも申込可) |

| 総評 | 審査が柔軟で、創業間もない事業者にも導入しやすい。実質無料で利用できる高コスパカード。 |

一般カードは年会費が永年無料、ゴールドカードは5,500円(税込・初年度無料)で、年間100万円以上の利用があれば翌年度も無料になります。ポイント還元率は通常0.5%で、条件を満たすと最大1.5%程度まで上昇します。登記簿や決算書が不要で審査が柔軟なため、設立間もない法人や個人事業主にも導入しやすいカードです。

\まずは無料でご相談!/

三井住友法人カード3種類を比較|選ぶポイント〜審査基準について解説

三井住友法人カード3種類を比較|選ぶポイント〜審査基準について解説

② JCB Biz ONE(一般/ゴールド)

| 項目 | 概要 |

|---|---|

| 年会費 | 一般:永年無料/ゴールド:5,500円(税込・初年度無料・年間100万円利用で翌年度無料) |

| ポイント還元率 | 通常1,000円=2P(実質1%)/特定優待店で最大21倍 |

| 国際ブランド | JCB |

| 発行スピード | 最短5分でカード番号発行(モバ即対応) |

| 会計ソフト連携 | MyJCB経由でfreee・マネーフォワード・弥生と連携可 |

| 追加カード数 | 最大9枚(利用上限あり) |

| 個人事業主対応可否 | 〇(個人事業主・フリーランス申込可) |

| 総評 | 年会費無料×即時発行×高還元率で、スモールビジネスに最適。クラウド会計との親和性が高い。 |

一般カードは年会費が永年無料で、利用金額1,000円につき2ポイントと高い還元率を持ちます。ゴールドカードは年会費5,500円(税込)ですが、初年度無料・年間100万円利用で翌年度無料になります。最短5分で即時発行が可能なうえ、会計ソフトや資金管理ツールとの連携がスムーズで、フリーランスや小規模事業者にも人気のカードです。

\まずは無料でご相談!/

JCB法人カード(一般)は個人事業主におすすめ!メリット・デメリットについて解説

JCB法人カード(一般)は個人事業主におすすめ!メリット・デメリットについて解説

③ UPSIDERカード

| 項目 | 概要 |

|---|---|

| 年会費 | 無料 |

| ポイント還元率 | 最大1%(利用額に応じ変動) |

| 国際ブランド | Visa |

| 発行スピード | オンライン申込→最短即日審査、物理カードは数日で到着 |

| 会計ソフト連携 | freee・マネーフォワード・弥生対応(自動同期機能あり) |

| 追加カード数 | 上限なし(メンバー単位で発行可能) |

| 個人事業主対応可否 | ×(法人登記必須) |

| 総評 | 資金調達支援・高限度額・リアルタイム経費管理が特徴。スタートアップや成長企業向け。 |

年会費無料で、スタートアップ企業や成長期の法人を主な対象に設計されています。利用限度額が高く設定されやすく、経費管理機能やチームカード発行が可能です。発行スピードは最短当日で、デジタルカードにも対応。審査も実績ではなく将来性を重視する傾向があり、資金調達直後の企業やベンチャーにも向いています。

\まずは無料でご相談!/

④ freee Mastercard ワイド

| 項目 | 概要 |

|---|---|

| 年会費 | 無料 |

| ポイント還元率 | 0%(特典利用が主軸) |

| 国際ブランド | Mastercard |

| 発行スピード | 申込書類到着後、最短7営業日 |

| 会計ソフト連携 | freee会計と完全連携(自動仕訳反映) |

| 追加カード数 | 最大999枚まで |

| 個人事業主対応可否 | 〇 |

| 総評 | 会計ソフト連携に特化。特典重視(Adobe割引、士業相談など)でfreeeユーザーには最適。 |

クラウド会計ソフト「freee」と自動連携でき、経理作業を効率化できることが最大の特徴です。年会費は無料で、カード利用明細が自動仕訳されるため、会計担当者の業務負担を大幅に削減します。特典として、Adobe Creative Cloudの割引や士業相談サービスも付帯しており、バックオフィス効率化を重視する事業者に適しています。

\まずは無料でご相談!/

⑤ Airカード(リクルート × JCB)

| 項目 | 概要 |

|---|---|

| 年会費 | 本会員5,500円(税込)/使用者3,300円(税込) |

| ポイント還元率 | 1.5%(高水準) |

| 国際ブランド | JCB |

| 発行スピード | 約3〜4週間(審査あり) |

| 会計ソフト連携 | freee・弥生両対応 |

| 追加カード数 | 初回3枚まで、追加申込で拡張可 |

| 個人事業主対応可否 | 〇 |

| 総評 | 還元率が高く、飲食・小売など支出が多い業種に最適。弥生/freeeユーザーには特に相性が良い。 |

年会費は5,500円(税込)で、ポイント還元率は1.5%と高水準です。弥生会計・freee会計の両方と連携可能で、日常的な経費や仕入れを一元管理できます。発行にはやや時間がかかる(通常3〜4週間)ものの、店舗経営・飲食・美容業など実店舗型ビジネスに適した設計で、キャッシュレス決済との相性も良好です。

\まずは無料でご相談!/

⑥ バクラクビジネスカード

| 項目 | 概要 |

|---|---|

| 年会費 | 無料 |

| ポイント還元率 | 最大1.0%(キャッシュバック形式) |

| 国際ブランド | Visa |

| 発行スピード | 最短当日(オンライン審査完了後デジタル発行) |

| 会計ソフト連携 | freee・マネーフォワード・バクラク明細と完全自動連携 |

| 追加カード数 | 無制限(従業員別管理可) |

| 個人事業主対応可否 | 〇 |

| 総評 | 経理自動化と経費可視化を重視した次世代型法人カード。コストゼロで即導入でき、急成長企業に最適。 |

年会費無料で、ポイント還元率は最大1.5%。紙の領収書をAIが自動照合し、会計ソフトに自動反映できる点が特徴です。バーチャルカードを含めた複数発行にも対応しており、部署・用途別の支出管理が容易。特に経理効率化や内部統制を強化したい中小企業にとって実用的なカードです。

\まずは無料でご相談!/

⑦ 楽天ビジネスカード

| 項目 | 概要 |

|---|---|

| 年会費 | 2,200円(税込)※楽天プレミアムカード(年会費11,000円)の保有が前提 |

| ポイント還元率 | 1.0〜3.0%(楽天市場などグループ利用時に高還元) |

| 国際ブランド | Visa |

| 発行スピード | 約3〜5週間(楽天プレミアムカード発行後に申し込み可能) |

| 会計ソフト連携 | Money Forward・freeeなどとCSV連携可 |

| 追加カード数 | 1法人1枚(追加カード発行なし) |

| 個人事業主対応可否 | 〇(個人事業主・法人代表どちらも申込可) |

| 総評 | 楽天経済圏を活かす法人・店舗運営者に最適。仕入・広告・通信費など楽天サービス中心の経費決済で高還元。 |

年会費2,200円(税込)で、楽天プレミアムカードを保有している経営者向けの追加法人カードとして発行されます。還元率は1.0〜3.0%と高く、楽天市場・楽天ペイなどグループサービスの利用でさらにポイントを上乗せできます。法人名義の口座に対応しており、仕入・広告・通信費をまとめて決済する事業者に向いています。

\まずは無料でご相談!/

楽天ビジネスカードは法人向け!利用時のメリット・デメリットを解説

楽天ビジネスカードは法人向け!利用時のメリット・デメリットを解説

⑧ ライフカード ビジネスライトプラス

| 項目 | 概要 |

|---|---|

| 年会費 | 無料 |

| ポイント還元率 | 約0.5%(利用額に応じて翌年度アップ) |

| 国際ブランド | Visa/Mastercard/JCB |

| 発行スピード | 最短4営業日で発行 |

| 会計ソフト連携 | 明細CSV出力対応(freee・MFクラウド対応) |

| 追加カード数 | 最大3枚 |

| 個人事業主対応可否 | 〇 |

| 総評 | 年会費無料で特典・保険も付帯。決算書不要で発行しやすく、初めて法人カードを導入する層におすすめ。 |

年会費永年無料で、決算書不要・最短4営業日で発行可能なスピード感が魅力です。ポイント還元率は0.5%で、Mastercard・Visa・JCBの3ブランドから選択できます。弁護士無料相談や福利厚生優待などの付帯サービスもあり、初めて法人カードを導入する個人事業主や小規模法人に特に適しています。

\まずは無料でご相談!/

⑨ アメリカン・エキスプレス・ビジネス・カード(Green/Gold/Platinum)

| 項目 | 概要 |

|---|---|

| 年会費 | グリーン:13,200円/ゴールド:36,300円/プラチナ:143,000円(税込) |

| ポイント還元率 | 0.5〜1.0%(メンバーシップ・リワード・プラス登録で上昇) |

| 国際ブランド | American Express |

| 発行スピード | 通常2〜3週間 |

| 会計ソフト連携 | freee/マネーフォワード/弥生と自動明細連携可 |

| 追加カード数 | 最大99枚 |

| 個人事業主対応可否 | 〇 |

| 総評 | 高ステータスかつ手厚い優待で、信用力やブランド重視の経営者に最適。出張・接待の多い業種に強い。 |

ビジネス利用における信頼性とブランド力が高く、空港ラウンジや海外旅行保険など付帯特典が充実しています。年会費はグリーン13,200円、ゴールド36,300円、プラチナ143,000円(税込)と幅がありますが、それぞれに応じた優待内容を選べます。社員カードの利用限度設定や経費分析ツールもあり、経営層に人気の高いシリーズです。

\まずは無料でご相談!/

アメックスの法人カードは3種類!ビジネスカードを利用するメリット・デメリットを解説

アメックスの法人カードは3種類!ビジネスカードを利用するメリット・デメリットを解説

⑩ セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

| 項目 | 概要 |

|---|---|

| 年会費 | 33,000円(税込・初年度無料) |

| ポイント還元率 | 0.5〜1.125%(永久不滅ポイント+JALマイル特典) |

| 国際ブランド | American Express |

| 発行スピード | 最短3営業日(郵送含め1週間前後) |

| 会計ソフト連携 | CSV出力対応(freee・MFクラウド利用可) |

| 追加カード数 | 最大9枚(1枚あたり年会費3,300円) |

| 個人事業主対応可否 | 〇 |

| 総評 | 初年度無料で高級特典が多く、出張・接待を重視する経営層に人気。決算書不要で導入しやすいハイグレードカード。 |

初年度年会費無料、翌年度以降33,000円(税込)でプラチナクラスの特典を利用できます。プライオリティ・パス、レストラン優待「招待日和」、最高1億円の旅行保険など、出張・接待を重視する法人に適しています。登記簿・決算書が不要で審査のハードルも低く、コスト以上の価値を感じられるハイグレードカードです。

\まずは無料でご相談!/

法人におすすめのクレジットカードの4つの選び方

法人向けのクレジットカードには、上記で解説したようにさまざまな種類があります。そのため、「どれが自分に適した法人カードなのか分からない…」と感じる方も多くいるでしょう。

そこで、法人がクレジットカードを選ぶ際に考えるべきポイントを解説します。

- ポイント還元率

- 発行スピード

- 会計ソフト連携

- 年会費

ポイント還元率

ポイント還元率は、利用が長期にわたるほど大きな差が出るポイントです。旅行費用や備品など高額利用をする場面も多い法人向けカードであれば、ポイント還元率の高いカードが良いでしょう。

しかし、法人カードのポイント制度では、「購入金額に対するポイント還元率」だけで判断すると実際のお得度を見誤ることがあります。

たとえば、以下のようなケースです。

- ポイント付与率:1,000円につき1ポイント(0.1%還元)

- ポイントの価値:1ポイント=10円として使える

この場合、単純計算すると「1,000円の利用で10円分のポイントが付く」ため、実質の還元率は1%になります。

つまり、「1ポイントの価値」まで確認すると、見た目の数値よりもずっとお得なカードが見つかることがあります。比較の際は、“何円使うといくら分が戻ってくるのか”という実質還元率 を意識してチェックするのがおすすめです。

発行スピード

法人カードの場合、発行までに1カ月前後かかる場合があります。

これは、会社情報を記入する書類の郵送・返送などの時間がかかることが要因です。そのため、もしすぐに利用したい場合は、発行スピードの速いカードを選択しましょう。

早いカードだと、最短3〜4日で発行可能なものもあり、早期に利用したい方にはこうしたカードがおすすめです。ただし、審査の混雑状況や発送状況によって多くの日数がかかる場合もあるため、余裕をもって申し込むのが重要です。

法人クレジットカードの3つの審査基準とおすすめのカードを紹介

法人クレジットカードの3つの審査基準とおすすめのカードを紹介

会計ソフト連携

カードによっては会計ソフトとの連携が可能で、利用代金について自動で会計ソフトに入力されるサービスが付いている種類もあります。こうしたカードを選択すると、日々の経理作業に関わる負担を軽減できるでしょう。

どんな会計ソフトと連携できるかは、カードの種類によって異なります。もし、今すでに使用している会計ソフトがある場合には、そのソフトとの連携に対応しているカードを選ぶようにしてください。

年会費

年会費が高額なものは、長期に渡って利用するほど負担が大きくなってしまいます。

そのため、自分の収入状況に見合った年会費のカードを選ぶようにしましょう。

年会費が高いカードは、保険や優待サービスなどの特典が手厚いものが多く、利用方法によってはとてもお得に利用できます。しかし、使い切れないほど手厚いサービスになっている場合は、年会費が無駄になってしまう可能性も高いでしょう。

自分の利用用途や今の仕事スタイルなどを考えたうえで、最適なカードを選択するようにしてください。

\まずは無料でご相談!/

よくある質問(Q&A)

法人用のクレジットカードは個人向けのクレジットカードカードよりも発行している人が少ない分、情報も少なく、発行に際してさまざまな疑問や不安が出てくるものです。

以下では、クレジットカードを作成する際によくあるQ&Aをまとめています。

ぜひ参考にしてみてください。

Q1.法人カードと個人カードの違いは?

A. 法人カードは、会社名義または個人事業主名義で発行され、経費決済や会計管理の効率化を目的としたビジネス専用カードです。

個人カードとの主な違いは以下の通りです。

- 請求・引き落とし先が「法人口座(または屋号付き口座)」になる

- 会計ソフトとの連携や、追加カード(従業員用)が発行できる

- 出張・接待・福利厚生などビジネス利用に特化した特典が多い

また、利用履歴が法人信用情報として蓄積されるため、今後の融資審査や信用取引にもプラスになります。個人事業主も開業届や屋号口座があれば発行可能です(JCB Biz ONE、三井住友ビジネスオーナーズなど)。

Q2.法人カードを利用するメリットは?

A.法人カードを利用するメリットは、以下の通りです。

- 法人格を問わず申し込み・発行ができる

- 一般カードと口座を分けて管理できる

- 経費管理がやりやすくなる

法人格とは「株式会社」「有限会社」「合同会社」「合資会社」などを指し、法人カードはどんな法人格であっても申し込めます。また、会社はもちろん、個人商店経営者やフリーランスなどの個人事業主の方でも、法人カードの申し込みは可能です。

さらに、前述のとおり法人口座を支払い口座として設定することで、一般カードと口座を分けて管理できるのも、法人カードを利用するメリットでしょう。個人カードと支払いを分けて経費管理をしやすくすることもでき、事業回りのお金の管理がやりやすくなります。

Q3. 審査はどれくらい厳しい?

A.一般的な法人カードよりも「個人事業主・中小企業向けカード」は審査が柔軟です。

三井住友ビジネスオーナーズ、JCB Biz ONE、ライフカードビジネスライトプラスなどは、登記簿や決算書の提出が不要なケースもあります。

一方で、アメックス・ビジネス・プラチナやセゾンプラチナビジネスなど、信用重視のブランドは一定の信用情報(利用履歴・収益安定性)を重視します。

Q3. 個人事業主でも申し込める?

A. ほとんどの法人カードで申し込み可能です。

ただし、屋号付き口座や開業届の提出が必要な場合があります。

また、一部の法人専用カード(例:UPSIDERなど)は「法人登記済み企業のみ」を対象とするケースもあるため、事前に公式サイトで要確認です。

個人事業主向けでは、三井住友ビジネスオーナーズ/JCB Biz ONE/freee Mastercard ワイドなどが特に人気です。

Q4. 複数カードを使い分けるのはアリ?

A. 有効です。

経費の性質ごとにカードを分けることで、会計処理や分析が簡単になります。

たとえば次のような使い分けが一般的です

- 固定費決済用:クラウド会計連携型カード(例:freee Mastercard)

- 接待・出張用:特典・優待が豊富なカード(例:セゾンアメックス、Amex Business)

- 従業員用:年会費無料で枚数制限の少ないカード(例:三井住友ビジネスオーナーズ)

といった組み合わせで「支出の見える化」と「会計連携効率」を高められます。ただし、利用残高や支払日を統一しないと資金繰りを誤るリスクがあるため、カード数は2〜3枚までが実務的です。

Q5. ポイントやマイルの会計処理は?

A. 一般的には「ポイント付与時」ではなく、「利用時」に会計処理が必要です。

法人カードで得たポイント・マイルを会社の経費で得た場合、以下のように処理されます。

- 現金値引き・支払い充当の場合:仕入値引き/雑収入として処理

- マイルや商品交換の場合:換金性があるものは雑収入、それ以外は経費処理不要

⚠️ ポイントを個人の私用に流用すると、会計上の不正利用(横領扱い)と見なされるリスクがあります。

ポイントは会社資産の一部として扱うのが正解です。

「審査や会計処理の判断が難しい」という方は、当社までご相談ください。

\まずは無料でご相談!/

まとめ

法人向けのクレジットカードは、経費管理や経理作業の負担軽減に役立ちます。会計ソフトと連携できるものや、ビジネスに特化した特典が手厚いカードも多く、より事業を円滑に進めやすくなるでしょう。

法人カードにはさまざまな種類がありますが、特典内容やポイント還元率、発行までのスピード、会計ソフトとの連携などを比較すると、選びやすくなります。

本記事の内容を参考に、ご自身のビジネスにぴったりの法人用クレジットカードを探してみてください。

重要なのは、「今の事業規模に合ったカード」を選ぶこと。

機能過多や年会費負担を避けつつ、長期的に使えるカードを見極めましょう。

この記事で解決しなかった疑問は、当社までお問い合わせください。

実際の導入事例をもとに、個別にアドバイスいたします。

\まずは無料でご相談!/

\ 【無料相談】LINEでの相談も受付中! /